タイトルに大きく「固定費削減」と出してみました。固定費を削減することは、家計をよりよくするためには避けては通れません。

生活の満足度を落とさずに固定費を下げることは、いくつかの最適解があるといわれています。その中の一つの方法として「保険の見直し」が挙げられます。

諸説ある話ですが、人生の3大費用といえば「住宅・教育・老後」が有名ですね。

しかし、もう一つの3大費用として「住宅・老後・保険」といわれることもあります。これは、子供のいない世帯にとっては共感するところがあるのではないでしょうか。

人生の「4大費用」となると、間違いなく「保険」はランクインしてきます。

そしてタイトルの「保険とギャンブルの共通点」

直接関係ないように思えるかもしれませんが、以下の3点について考えていきたいと思います。

- ①お金が支払われるしくみ

- ②管理・運営の費用

- ③透明性

それらを理解した上で、「本当にその保険が必要か」「自分でどうにかできないか」ということを考えてもらえるきっかけになれば幸いです。

共通点①「お金が支払われるしくみ」

保険とギャンブルの共通点の一つ目は「お金が払われるしくみ」です。

【ある確率で起こる事に対して、出資者から集めたお金を基に該当者に払い戻すこと】

- 出資者:「保険契約者/ギャンブルの参加者」

- ある確率で起こること:「死亡・ケガ・病気など/ギャンブルの成功・勝ち・当選など」

ここでいう「ある確率で起こること」というのが、幸か不幸かの違いだけです。

不幸にも保険契約者が死亡してしまった場合、死亡保険金が支払われます。その原資は、保険契約者全員から集めたお金(保険料)です。その一部を遺族に払い出すことになっています。

宝くじに当選した場合は、宝くじ売場もしくは高額当選の場合は提携の銀行にいけば当選金を受け取れます。その原資は、宝くじを買った人たち全員の売上から支払われます。

さらに、出資者の人数によって支払われる(払い戻される)金額が変わったりもします。

つまり「多くの人からお金を集めて、該当した人にそのお金を振り分ける」というのが、保険とギャンブルの共通点であり本質なのです。

保険に関していえば、困った人を助けるためにはとても合理的なしくみといえます。だからこそ、古代に発明されたといわれる保険が現代に至るまで多くの人たちに必要とされ残ってきたのです。

共通点②「管理・運営の費用」

もうひとつの共通点、上記のしくみを管理・運営・維持するための費用がかかることです。

【管理運営費は必ず発生するので、出資者全体でみると必ず収支がマイナスになる】

- 100人が一人(一口)10000円を出資して集まるお金は100万円

- そのうち諸経費で10万円必要なので、残りの90万円を出資者(該当者)に払い戻す

- 全員に払い戻したとしても、9000円ずつなので一人1000円のマイナス

保険会社にしてもギャンブル運営者にしても、慈善事業ではありませんので必ず管理運営の経費が発生します。

上記例では経費率を10%と仮定していますが、実際にはピンキリです。

後述しますが、公営ギャンブル(競馬・競艇・競輪)の経費率は約25%だといわれています。つまり、10000円分の馬券等を買うと、約2500円は運営者の経費として抜かれているわけです。

集まったお金から、この経費率(控除率ともいう)を差し引いたものが「期待率」といいます。公営ギャンブルの期待率は「約75%」ということです。

これは「10000円を賭けると7500円しか返ってこない確率が高い」ことを意味します。

実際には、当たれば10000円以上返ってくることがほとんどですし、外れれば何も返ってこないので、あくまで理論上の数値です。

共通点③「透明性」

そして1番の問題点といってもいい「透明性」について。

②の管理運営費用である「控除率」はほとんど公表されることはありません。ギャンブルや宝くじはもとより、保険会社の経費率もほぼ公表されていません。

ここで保険のしくみについて簡単にお伝えします。

一般的な保険商品を契約した際に払っている保険料は「純保険料」と「付加保険料」に分けられています。

「純保険料」とは、その名の通り「純粋な保険料」すなわち保険金の支払いに充てられるお金です。

一方の「付加保険料」とは、保険商品や保険会社を管理運営するためのお金のことです。

この経費にかかる割合である「付加保険料率」は、公表する義務がないのでほとんどの保険会社は公表していません。

おそらく国内で唯一公表している保険会社のHP内に資料がありますので引用したいと思います。

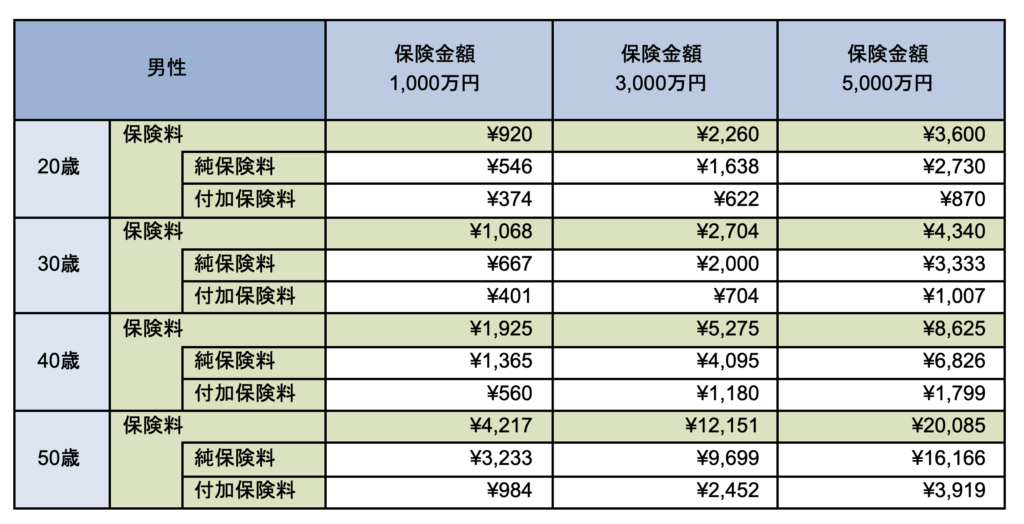

メットライフ生命「保険料内訳表(代表例)」より抜粋

これは、ある定期死亡保険の保険料率の内訳です。

20歳男性で死亡補償1000万円の場合

- 支払う保険料:920円

- うち純保険料:546円

- 付加保険料 :374円

- 付加保険料率:約41%

同じく50歳の場合

- 支払う保険料:4217円

- うち純保険料:3233円

- 付加保険料 :984円

- 付加保険料率:約23%

保険商品の種類・契約内容、性別・年代によって差があるものの、おおよそ20〜40%程度の付加保険料率となっています。

この保険会社は顧客への徹底的な情報開示をモットーにしているようで、全ての商品ではありませんが保険料の内訳を公開しています。

ではなぜ、この保険会社は付加保険料率を公表しているのでしょうか?

公表の義務もなければ、他の保険会社は公表していない。

おそらく「業界内で一番低い水準だから」ではないでしょうか。

おさらいですが、付加保険料には保険会社の管理運営費用が含まれています。

この管理運営費用の中には、保険営業マンの「人件費(歩合給等)」や全面カラーのパンフレット等の「印刷費」、テレビCMの「広告宣伝費」も含まれています。

もちろんCMに起用されているタレントの「出演料」も含まれていることでしょう。

東京都心一等地にある高層ビルには「〇〇生命」や「損保○○」と名前のついたビルが数多くあります。このビルの建設費・維持費・固定資産税等はどのように支払われているのでしょうか…

近年では保険会社や代理店に行かなくても、インターネット上で契約できる保険も増えています。これらの商品は、人の手を介さないのでその分保険料(付加保険料)が安く設定されていることが多いです。

経費率(付加保険料率)は公営ギャンブルが約25%であるのに対して、保険は約20〜40%(おそらく業界最低水準でも)。

経費率の違いはギャンブルの種類によっても変わるので一概にはいえませんが、保険の経費率がいかに高いものか想像できるでしょう。

ここまでの内容で、ある程度わかっていただけたかと思います。

保険商品(会社)には多くの経費・費用が発生し、それを負担しているのは保険会社・社員ではなく、保険契約者である私たち一般人なのです。

一般の商店では、店舗を構えると家賃が発生します。店の売上が多かろうが少なかろうが、家賃の支払いはしなくてはいけません。

保険会社の場合は、保険商品自体にその家賃分(費用)が含まれています。

もちろん保険商品が売れなければ意味はありませんが、一般の商品販売ほどリスクは高くないといえます。

保険とギャンブルの違い

ここまで共通点について考えてきましたが、反対に「違い」はなんなのか。

それは「認識の違い」といえます。

よく聞く話で

「ギャンブルは身を滅ぼす」

「ギャンブルはほどほどに」

「ギャンブルなんてしなけりゃよかった」

いわゆるネガティブなイメージを持っている人が多いでしょう。

それが保険となると

「家族のために安心を」

「もしものために入っておいた方がいい」

「保険に入っててよかった」

どちらかというとポジティブというか、優しさや思いやりといったイメージを持つこともあるでしょう。

しくみやお金の流れでいえば、本質的には同じ二つのものなのに、人によって捉え方が全く違います。

「ギャンブル=悪」「保険=備え」

しかも大多数の人が上記のようなイメージを持っているでしょう。

もうひとつ知ってもらいたいのは、保険やギャンブルは「マイナスサム・ゲーム」だということです。

マイナスサム・ゲームとは、参加者全体の損得(収支)がマイナスになるゲームのことです。ここで「ゲーム」という表現は適切ではないかもしれませんが…

共通点②のところで書いたように、集めたお金から運営費を引いた残りを分ける(取り合う)ので、必ずマイナスになります。

保険商品や公営ギャンブルなどは、マイナスサム・ゲームに分類されます。

例えば、仲間内で行うマージャン(金銭をかけるのは犯罪)の点数であれば、中抜きがないので全体の収支はゼロになります。

これを「ゼロサム・ゲーム」といいます。

では反対に、全体の収支がプラスになる「プラスサム・ゲーム」はどんなものがあるのでしょうか。

残念ながら、そのような都合のいいものはなかなか存在しません。

あえて例を挙げるなら、「株式投資」はプラスサム・ゲームの要素があるといわれています。

世界全体で見ると、(資本主義社会の象徴としての)株式は右肩上がりの成長を遂げています。

このとき株式を所有する人たち全員がその恩恵を受けることができるので、全体としてプラスになります。

このことから、株式投資はプラスサム・ゲームの例として挙がることがあります。

できることなら、自分のお金は「プラスサム・ゲーム」に使いたいですね。

保険は必要です(ただし…)

ここまで保険のデメリットばかりを書いてきましたが、私自身は「保険は必要なもの」と考えています。

ただし、必要以上に保険に入ることもありません。

大事なのは「必要最小限に」ということです。

以前の記事で「起こる確率は低いが、起こってしまうと被害(損害)が大きいもの」に備えるのが保険だといいました。

例えば「一家の大黒柱の死亡保険」「火災保険」「自動車保険(車両保険は除く)」などが挙げられます。

配偶者(専業主婦or主夫)や子どもがいる家庭において、収入源である大黒柱に不幸があったら、残された家族の生活は立ち行かなくなります。そんな状況に備えるために死亡保険に入るなど…

さらには、必要な補償額も把握して必要以上の補償内容にしないことも大切です。子どもが独立(就職)間近なのに多額の死亡保険金は必要ないと考えられます。

「子ども(末子)が生まれた時」が、一番補償額が大きくなるタイミングです。

また火災保険も必須といえます。

自分の家もしくは賃貸物件で家事を起こしてしまい、隣や周囲の家に延焼させてしまった場合、また大家に対しての補償・賠償はかなりの額になることが予想されます。

自動車保険も同様に、事故を起こして相手が死亡または後遺障害が残った場合、残りの人生が狂ってしまうほどの賠償が必要です。精神的にも経済的にも間違いなく困窮してしまいます。

そんな事態に備えることが、本来あるべき保険の役割です。

いま一度、保険の必要性や補償内容を考えてみてはいかがでしょうか。

最後までご覧いただきありがとうございました。また次の記事でお会いしましょう。