「FP」ってなに?

ほとんどの人はそう聞き返します。

日本FP協会の調査では「FPについて知っている」と答えた人は約30%、「聞いたことがある」を含めると約77%だそうです。

FPとは「ファイナンシャル・プランナー」の略称です。直訳すると「お金の計画を立てる人」です。

つまりは「家計のホームドクター」です。

現在日本には、お金に関する資格が数多く存在します。その中の1つに『ファイナンシャル・プランニング技能検定』があります。1〜3級まであり、3級なら誰でも受験することができます。(1級が最上位)

3級FP試験でも、基本的なお金の知識を体系的に学ぶことができます。

「お金の勉強」は、これから生きていく上で大きなメリットがあるといえます。

この記事では、FP=お金の勉強をした私が、もっと若い頃に・新社会人の時に知っておきたかったことをまとめてあります。

『お金は自由の土台である』

残酷なようですがこれが現実です。

私の周りの人たち、またこの記事を読んでくれた人たちがお金に困らない人生を歩んでほしい。

そんな想いで書いています。「お金のはなし」とはいっても重苦しく考えず、コーヒーでも飲みながら気楽に読んでもらえると嬉しいです。

『超重要:貯める力』今のあなたに伝えたいお金の話①

「貯める」=「支出を減らす」

一口に「貯めよう」といっても、どうすればいいのか?

よく例として挙げられているのが「先取り貯金」や「天引き貯金」といった、「使う前に〜」という方法です。

けれども本当にそれができるのか…

例えば、下のような収支ならどうすればよいか。

| 給料(手取り) | ¥150,000 |

| 家賃 | ▲¥40,000 |

| 駐車場代 | ▲¥ 6,000 |

| 水道光熱費 | ▲¥12,000 |

| ガソリン代 | ▲¥ 8,000 |

| 食費 | ▲¥32,000 |

| 各種保険料(医療・自動車等) | ▲¥15,000 |

| 通信費(携帯電話代) | ▲¥ 8,000 |

| 動画配信サービス等 | ▲¥ 2,500 |

| 娯楽・交際費 | ▲¥20,000 |

上記例はけっしておおげさな数字ではなく、現実的な数字です。この収支で考えると、毎月蓄財に回せるお金は「¥6,500」です。

例えばここに突発的な支出が加わると、おそらくマイナスです。年齢的にも冠婚祝儀も考えられます。

「この状態から先取り貯金といっても、なかなか難しい…」 そう考える人が多いのではないでしょうか。

ここからがFPのお仕事です!

結論から言うと、衣食住に直接関わる費用は無理に削るべきではありません。生活満足度が下がる可能性が高いので慎重に検討するべきです。反対に、支出項目の下4つ(保険・通信・サブスク・娯楽)については、ほとんどのケースで費用を抑えることができるでしょう。

まず保険についてです。

医療保険に必要以上の補償や無駄な特約は付けていませんか?

けがや病気で通院・入院した時の費用はいくらでしょう?あくまで平均ですが、20代前半の方の平均通院日数は「1.29日」平均費用は「¥3,000/日」と言われています。この額ならば上記例の「¥6,500」の余剰資金でもまかなうことができますね。

入院となると費用が跳ね上がる…ということもありません。詳細は長くなるので後日まとめますが、そこまで心配することはありません。

また20代〜30代でのがん発症率は「男性0.2%・女性0.5%」と言われています。その確率に高額ながん保険や特約が必要でしょうか。確かに宝くじよりも確率が高いとは思いますが…

まして独身のうちは生命保険は不要な場合が大半です。言い方が悪いかもしれませんが「あなたに万が一の事が起こったとき、経済的に困る人はいますか?」

確かに親や親戚、友人知人はつらい気持ちになるでしょう。だからといってその人たちが経済的に困窮するということはまずありえません。せめて自分の葬儀代を死亡保険金でまかなってもらうぐらいでいいでしょう。

上記例では想定していませんが、生命保険は結婚・出産を機に検討するべきです。つまり「家族が増えたタイミング」です。

自動車保険(任意保険)は加入必須と言えますが、「対人無制限補償」「対物無制限補償」以外の車両保険や自然災害特約は本当に必要か検討するべきです。

次に通信費です。現役世代のスマートフォン普及率は9割を超えています。もはや生活必需品ともいえるスマホ、いま払っている料金はどうですか?

記憶に新しい2020年9月の菅政権誕生、そして携帯大手3社(いわゆる大手キャリア)に対しての値下げ要請。

当時は「格安SIM」という言葉も話題になったかと思いますが、大手3社が足並みを揃えて値下げに踏み切りました。

そして現在2023年、手続きが面倒だからと今でも高額なプランのままという人はいませんか?

そしてサブスクリプション(定期購入・継続購入)と呼ばれるサービス、通称「サブスク」も、見直すべき支出の代表格です。

映画や音楽、書籍に雑誌をはじめ、生活する上で便利なサービスでもサブスクが当たり前のように見かけられるようになりました。

サービスそのものが悪いとはいいませんが、月額料金の設定が絶妙な価格となっていて「これぐらいならいいか」となりやすく、要不要に関わらずついつい使い続けてしまう傾向にあります。

本当に必要かどうかを定期的に検討する必要があります。

最後に娯楽費です。娯楽や交際は人生に彩りを与えてくれるものです。決して不必要なものではありません。

仙人や修行僧のような生活を強いる訳ではありませんが、何となくスマホゲームに課金したり、ただダラダラと時間潰しのためにコンビニやコーヒーショップで飲み物やスイーツをむさぼっていませんか?

今まで挙げてきた見直しをすることで、おそらく数千円〜数万円の支出カットになるでしょう。仮に格安SIMに乗り換えて月に¥4,000が節約できたとします。「たかだた¥4,000」と思うかもしれませんが、年間で考えると「¥48,000」です。乗り換えには数時間の手間と少々の手数料が必要ですが、それだけで家賃一ヶ月分を賄うことになります。それもこの先ずっと。

これらの費用(娯楽費は除く)は「固定費」と呼ばれるもので、毎月一定額の支出になります。この固定費を抑えることで大きな効果を得られることができます。

節約って、「貯める力」と違うんじゃないの?

いいえ、そうではありません。

「生活レベルを落とさず、不必要なものを削る」

これが本来あるべき「節約」の姿です。

そして、節約したお金を蓄財に回す。

これで 「節約」=「貯める力」 という図式が成り立つことがわかります。

『時間を味方に:資産運用』今のあなたに伝えたいお金の話②

さて毎月の収支に余裕ができたらどうしよう。

一般的には「貯金(預金)」という答えが返ってきます。不慮の事態に備えて一定の現金を蓄えておく、これは一つの正解です。

しかしここでは、また違った方法「資産運用」について触れます。

「資産運用」といってもいろいろな方法がありますが、ここでは「インデックス投資」という言葉を覚えてください。

「投資」というと「危ない」「素人は手を出すな」「破産する」といったイメージを持つ人が多い印象です。実際に私の職場では、ほぼ全員が前述のような答えが返ってきました。

では「インデックス投資」とはなにか?

「特定の指数に連動した投資成績を目指す投資(商品)」のことです。

細かいことは省略しますが、自分で売ったり買ったりを繰り返して利益を稼ぐといった投資ではなく、「一定の間隔で一定の額を買い増していく(積み立てていく)」べきものです。(これを「ドルコスト平均法でインデックス投資を行う」といいます。)

つまり、商品選びさえ間違わなければ、ほぼ放ったらかしでいいのです。

実際に証券会社によっては、一度設定してしまうと自動で積み立てていく機能もあります。

また「iDeCo(イデコ)」「積立NISA」という言葉(制度)を聞いたことはありますか?

どちらも「国が用意した、節税効果のあるお得な制度」とでも言いましょうか。もっと端的に言うと「お金を積み立てながら税金も安くしてくれる」という制度です。(詳しく説明すると一本の記事にできてしまうので今は割愛します)

けれども実際にiDeCoを利用している人は、加入できる人のうち2.6%と言われています。特にサラリーマンや公務員にとっては「節税効果のあるお得な制度」であるのにです。

また「積立NISA」も、iDeCoとはまた違った制度ですが、投資で生まれた利益に税金がかからない(通常は利益の約20%が税金でもっていかれます)という優遇された制度です。こちらの利用率も13.8%程度です。

これらの制度は、投資をする上では必ずおさえておきたいところです。

また、投資をする上で一番のキーワード…

「複利」

「複利」とは、簡単にいうと「雪だるま式に増えるもの」

「闇金でお金を借りると、借金が雪だるま式に増えていく…」という使い方が多いでしょうか。これとは正反対に「受け取る投資利益が雪だるま式に増えていく」というのが投資の理想であると同時に、正しい知識さえあればほとんどの方が実現可能なものです。

かの有名なアインシュタインが「人類最大の発明は複利である」という言葉を残したそうです。

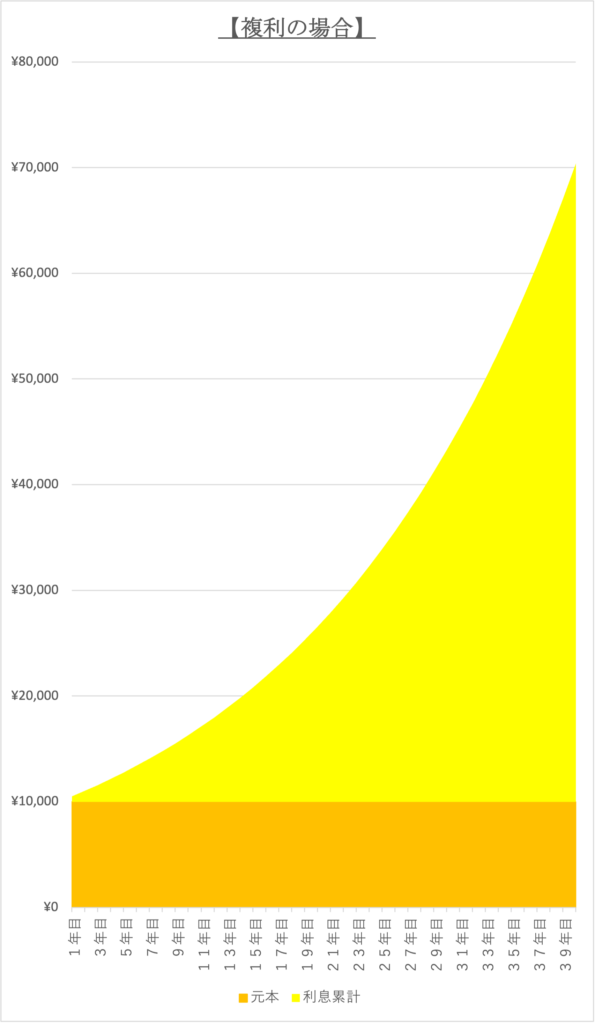

下のグラフは、複利の力を表したものです。

条件として「1万円を年利5%の商品に投資」したものとします。

投資元本1万円はもちろん40年後もそのままですが、投資収益に複利の効果が現れています。

1年後は「元本1万円+利益500円」

2年後は「元本1万円+累積利益1025円」

といったように、利益が年々増えていくことになります。「たかだか500円少々」と思うかもしれませんが、複利の力を実感するのは、もう少し年数が経ってからです。

グラフを見てもわかるように、最初の1万円が倍になるのが14〜15年目あたりです。40年後には7倍の約7万円にまで増えています。

これが1万円ではなく100万円なら…

一回だけの投資ではなく毎年積み立てなら…

まさに「時間を味方につける」ことが投資の王道ということがわかるでしょう。

ちなみに、通常の銀行預金(金利)も複利運用されますが、もともとの金利が0.001%程度なので、元本が倍になるのは7万年以上かかります。

例に挙げたような「年利5%」の投資、これは誰にでも実現可能な数字といわれています。(詳細は別記事で…)

投資に「絶対」はないですが、限りなく高い確率でマイナスにならない投資商品も存在します。それに複利の効果を加えると…

『お金の使い方』今のあなたに伝えたいお金の話③

最後に「使い方」について知ってほしいことがあります。

「お金は使ってナンボ」

まさにその通りです。「地獄の沙汰も金次第」といいますが、実際死んだあとはお金なんて使えません。

自分が死ぬ時に一番お金を持っていても、なんの意味もありません。あるのは相続トラブルだけかもしれません。

ヒトは生きている以上、必ずお金を使います。なのに「使い方」って…

支出は「消費」「浪費」「投資」に分けられます。

「消費」とは、生きていく上で必要な支出です。衣食住に関わるもの、車や電車等の移動にかかる費用、現代ではスマホ代も消費と言えるでしょう。

「浪費」とは、いわゆる「贅沢のための支出」です。旅行や趣味のための支出が代表例でしょうか。他にもブランド品や嗜好品、移動のためとはいえ高級車の購入となると浪費になってきます。

「投資」とは、「将来の利益のための支出」といえばわかりやすいでしょうか。先述のインデックス投資や収入を増やすために資格スクールに通う、子どもの教育費は将来の子どもへの投資とも言えるでしょう。

かんたんに3つを紹介しましたが、けっして「浪費が悪い」とは言いません。浪費は、人生を豊かにしてくれるものだからです。しかし浪費がかさむと生活が苦しくなる。

料理で言えばスパイスみたいなもの。適度に使うと味に深みを与えてくれますが、使いすぎると食べられたものじゃありません。

ここで注目したいのは、なんといっても「投資」

理想の使い方とは「浪費と投資のバランスがとれている」使い方です。

そこでまずオススメしたいのは「読書」です。

「読書」は、誰でも安く手軽にできる立派な自己投資のひとつと言えます。

私も「寝るもの、食べるもの、読むものにはお金をかけろ」と昔から母親にいわれ続けてきました。

『裕福な人ほどよく本を読む』

そう言われるほど、読書とは有意義なものです。著者が何年もかけて得た知識や経験を、わずか数千円で知ることができるのです。

さらに「6分間の読書は68%のストレスを軽減する効果がある」という研究結果もあります。

自己投資+ストレス解消

しない手はありませんね。

『今日が人生で一番若い日』

Today is the youngest day of my life.

今日が人生で一番若い日、多くの人が残してきた名言です。

「あと10年若かったらなぁ…」「いまさら自分にはムリだよ…」

よく聞くセリフですよね、実際に私も使っていました。

けれども、私の母親がFPの資格を取ったのが60歳頃、本職ではありませんが生活の知識として役立っているようです。ちなみに現在は表装(掛け軸を作ること)を習いに行ってます。私の子どもが描いた書道作品や、載った新聞記事なんかを掛け軸にしてくれています。

私自身は学生時代からスノーボードをやっていましたが、子どもが生まれた頃からスキーに転向しました。義理の父親に「子どもと一緒に滑るのならスキーでないといかん」といわれたのがきっかけでしたが…

その転向した年に、スキー場のリフトで相乗りしてきた方がいました。終点まで10分くらいでしょうか、他愛のない世間話をしていたんですが「いままで妻と子どもの運転手としてだけ雪山に来ていたけど、定年を機に自分も始めてみたら思った以上におもしろかった。もっと早くからしておけばよかった」と笑いながら話してくれました。「失礼ですが今おいくつですか」とたずねると「まだ75ですよ」と笑いながらスーッと軽やかに滑っていきました。

定年=60歳として、すでに15年のスキー経験。見た目も自分の父親と変わらないように思えたんですが、実際には一回り以上ご年配でした。

この時に「何かを始めるのに遅すぎるということはないんだな」と初めて教わった気がしました。すなわち「今日が人生で一番若い日」

私もすでに人生の折り返しにきています。「もっと若いうちにお金の勉強をすればよかった」と思う日もありますが、大事なのはこれから何をするか・何ができるか。

この記事をかくことでみなさんの役に立つだけでなく、自分自身も成長していけたらなと思います。

最後までご覧いただきありがとうございました。また次の記事でお会いしましょう。